Dans le monde de l’assurance vie, le mois le plus trépidant est celui de janvier : c’est durant cette période que les assureurs révèlent la performance annuelle des fonds euros des différents contrats.

Après quelques mois de recul suite à ces parutions, il est l’heure pour moi de dresser un bilan de l’année passée et d’envisager les années à venir.

Bilan de 2014

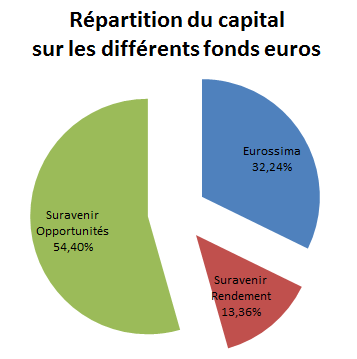

Les années précédentes, j’ai versé l’équivalent d’un an d’épargne sur les différents fonds euros de mes contrats d’assurance vie pour mes projets à moyen terme. La répartition est la suivante :

Voici maintenant les performances 2014 de ces 3 fonds euros :

| Assurance vie | Fonds euros | Performances 2012 | Performances 2013 | Performances 2014 |

|---|---|---|---|---|

| ING Direct | Eurossima | 3,42% | 3,35% (-0,07%) | 2,97% (-0,38%) |

| Fortunéo | Suravenir Rendement | 3,60% | 3,45% (-0,15%) | 3,22% (-0,23%) |

| Fortunéo | Suravenir Opportunités | 4,05% | 4,05% (+0,00%) | 3,85% (-0,20%) |

J’arrive ainsi à une performance moyenne de 3,48% selon la répartition actuelle de mon capital.

Etant donné que tous contrats confondus, les performances s’élèvent en moyenne à 2,50% cette année, je ne peux qu’être satisfait de mes contrats d’assurance vie sur internet avec quasiment 1% de surperformance !

Un rendement qui s’érode

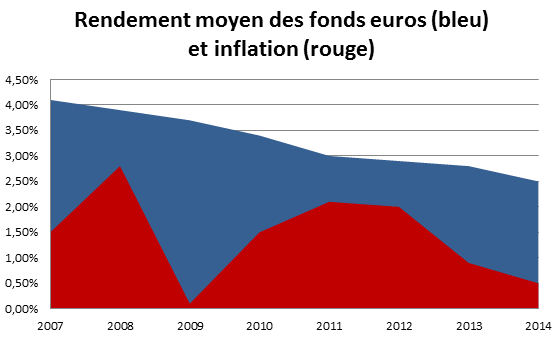

Depuis quelques années déjà, les rendements s’effritent peu à peu en suivant la tendance de l’inflation.

Dans une période où l’inflation est proche de zéro, les rendements proposés par les contrats d’assurance vie permettent encore de gagner du pouvoir d’achat.

Oui mais jusqu’à quand ? Et que se passera t-il lorsque l’inflation remontera ?

Ce sont des questions que l’on peut légitimement se poser.

Il est important de savoir que les fonds euros classiques (comme Eurossima ou Suravenir Rendement) sont majoritairement composés d’obligations (plus de 80%) : en bref, l’assureur qui gère les contrats d’assurance vie prête de l’argent à des états et des entreprises, qui en contrepartie lui versent des intérêts chaque année. C’est grâce à ces intérêts que l’assureur peut nous verser les rendements des fonds euros.

Or, ces investissements sont actuellement très peu rémunérateurs et ne cessent de décroître.

Par exemple en 2010, les obligations du Trésor Français rapportaient plus de 3% par an. Aujourd’hui, leur rendement est inférieur à 1%. Idem pour les taux d’intérêts de l’Italie qui sont passés de 7% en plein crise européenne à moins de 2% aujourd’hui.

Comme les obligations ont une « durée de vie » de quelques années, les assureurs possèdent encore dans leur portefeuille des anciens investissements ayant un rendement plus élevé. Mais le capital investi en ce moment ne rapportera qu’un faible 1 ou 2% sur les prochaines années.

Vous comprendrez aisément que dans ces conditions, l’assureur éprouvera quelques difficultés à verser 3% et plus à ses assurés sur le long terme, sauf s’il pioche dans ses économies.

Intuitivement, on pourrait espérer une remontée des taux d’intérêt obligataire. Cependant, une remontée rapide pourrait mettre en danger la solvabilité de certains assureurs.

En effet si les taux remontent brusquement, les fonds euros mettront quelques années à s’adapter à ce nouveau rendement, le temps de se débarrasser des obligations à faible taux. Or si le rendement des fonds euros est mauvais, les clients retireront leur argent de ce support afin de les placer ailleurs, obligeant ainsi l’assureur à vendre une partie de ses obligations pour rembourser ses clients. Et quand les taux montent, les obligations se vendent de moins en moins cher…

Perspectives en 2015

Heureusement pour nous, il existe des nouveaux fonds euros plus dynamiques : ces derniers sont moins investis en obligations et plus dans des actifs rémunérateurs comme les actions ou l’immobilier.

Cette allocation d’actifs plus agressive permet de générer une performance potentiellement supérieure aux fonds euros standards.

C’est notamment le cas du fonds euros Suravenir Opportunités qui n’est investi qu’à 50% dans les obligations et le reste dans l’immobilier et les actions. Sa performance est pour le moment nettement supérieure aux fonds euros classiques : 3,85% en 2014.

Avec la conjoncture actuelle, je trouve qu’il est plus sensé de placer son capital sur ce type de support plutôt que dans les fonds euros fortement orientés obligataires. Bien entendu, les assureurs ont senti le « coup » puisqu’il ont généralement restreint les versements sur les nouveaux fonds euros dynamiques.

C’est d’ailleurs pour cette raison qu’il y a deux ans, j’y ai placé plus de la moitié du capital présent sur mes contrats d’assurance vie 🙂

Pour l’instant, je ne compte pas effectuer de versements supplémentaires sur mes contrats et je vais simplement laisser fructifier le capital déjà présent.

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Bonjour

Voilà encore une fois un résumé clair et net!

L’assurance vie a encore de beaux jours devant elle, même avec des rendements plus faibles d’année en année.

Bonjour Seb,

Merci pour ton commentaire 🙂

Pour l’instant, je trouve aussi que les rendements servis par les fonds euros sont attractifs et c’est à mon sens ce qui se fait de mieux en placements « garantis ».

Sur le long terme, une période de faible rendement n’est malheureusement pas à exclure pour les fonds euros « classiques », à mon avis.

Cordialement,

Phil

Bonjour Phil,

A nouveau, merci pour cet article fort intéressant…

En tant que « débutant » dans la gestion de mes finances, je n’ai pas encore souscrit d’Assurance VIE mais ai préféré orienter mon épargne à cheval entre un livret non rémunérateur (A) et un PEL moins liquide (souscrit lorsqu’il était encore rémunéré à 2,5%). L’idée serait aussi, en parallèle, de contracter un prêt pour effectuer un investissement locatif dans l’immobilier à court terme (d’ici la fin d’année si je trouve une opportunité).

Malgré tout, j’ai la sensation que tout cela va très (trop) lentement… et je me demande si je n’ai pas commencé trop tard !

D’où ma question : à quel âge as-tu commencé à t’intéresser à tes finances ?

Benj.

Bonjour Benjamin,

As-tu choisi un PEL pour ensuite faire un emprunt locatif ? Dans mes souvenirs, il me semble que les prêt « EL » sont réservés à la résidence principale de l’emprunteur.

Concernant ta question, j’ai dû commencer à m’intéresser aux finances personnelles vers 2011. Personne dans mon entourage ne s’y intéressait donc j’ai mis pas mal de temps à découvrir cette passion.

Apprendre les placements standards (cf. le contenu de mon guide) s’acquiert en quelques mois.

Ensuite pour apprendre à investir sérieusement, ça prend effectivement quelques années pour les bases et mais en fait, on continue sa formation tout au long de sa vie : c’est plus un art qu’une science exacte 🙂

Mais une chose est sûre : personne ne prendra mieux soin de ton capital que le principal intéressé, donc il n’est jamais trop tard !

Et il convient d’être patient afin de ne pas brûler les étapes (et parfois son argent).

Cordialement,

Phil

Phil,

Merci pour ta réponse !

Et pour répondre à mon tour à ta question, mon PEL servira à l’achat de ma résidence principale, effectivement. Mon projet d’investissement locatif passera par un autre compte 😉

Benj.