Aujourd’hui, nous allons nous intéresser à l’allocation d’actifs stratégique qui permet de composer un portefeuille d’investissement en prenant en compte un facteur essentiel et pourtant souvent négligé : la tolérance aux risques de l’investisseur lui même.

L’allocation d’actifs stratégique

Quand on construit son portefeuille financier, on cherche avant tout les actifs proposant les meilleurs rendements. Mais il serait sans doute judicieux de commencer par définir le risque supportable par l’investisseur avant même de penser aux rendements envisageables.

Par risque, on entend ici la probabilité de perte en capital.

L’allocation d’actifs stratégique prend comme point de départ la tolérance aux risques de l’investisseur ainsi que la période de placement. En fonction de ces deux critères, on va choisir une allocation d’actifs permettant d’atteindre un rendement optimal tout en respectant un risque supportable par l’investisseur sur l’horizon de placement choisi.

Un actif est un élément susceptible de produire des intérêts ou des gains en contrepartie d’une certaine prise de risque. L’allocation d’actifs est le processus qui décide de la répartition de son capital sur les différents actifs.

Par exemple, si vous ne voulez pas prendre beaucoup de risques, vous allez principalement investir votre capital sur des actifs non risqués : 75 % dans des actifs peu risqués, et 25 % sur des actifs risqués. Au contraire, si vous tolérez facilement le risque, vous pouvez investir 75% sur des actifs risqués.

Un investissement financier dure généralement quelques années. Aussi, il est nécessaire d’être certain de supporter les risques pris par vos investissements, sinon vous risquez de vous faire du soucis… Pour bien investir, il faut être serein, pas cupide 🙂

Les performances des actifs

On va maintenant chercher à combiner les différents actifs pour obtenir un risque global pour notre portefeuille adapté à notre profil.

Ici, nous nous intéresserons uniquement à 3 actifs financiers classiques : les actifs monétaires, les actifs obligataires et les actions. Chaque actif possède un rendement et un risque différent selon l’horizon de placement.

Le tableau ci-dessous a été élaboré par mes soins en me basant sur mes différentes lectures sur ce thème : il est donc relativement subjectif. Ces données proviennent de statistiques sur les différents actifs sur plusieurs décennies.

| Classe d’actif | Performance moyenne | Risque sur 1 an | Risque sur 5 ans | Risque sur 15 ans |

|---|---|---|---|---|

| Monétaire |      |      |      |      |

| Obligation |      |      |      |      |

| Action |      |      |      |      |

D’une manière générale, plus la durée du placement est longue, et plus le risque diminue.

Les placements monétaires (livrets bancaires, PEL, etc…) sont des placements peu ou pas risqués, peu rémunérateurs (2 ou 3%), qui sont particulièrement adaptés à un horizon de placement de moins de 5 ans. Après cette période, les placements obligataires représentent un rendement/risque supérieur et il peut être intéressant de diminuer le pourcentage de capital investi dans les placements monétaires.

Les obligations sont des placements moyennement risqués dont la rémunération est supérieure aux placements monétaires. Ils sont généralement adaptés aux placements moyen terme entre 5 et 10 ans. Après cette période, il est préférable de diminuer l’allocation dédiée aux obligations au profit des placements plus performants comme les actions.

Les actions sont des placements rémunérateurs mais aussi très risqués sur le court terme. Si l’horizon de placement est autour de 10 – 15 ans, le risque devient proche de celui des placements obligataires mais le rendement des actions demeure meilleur. Ainsi, plus la période de placement est longue, plus il peut être judicieux d’augmenter la part du capital investi en actions afin d’atteindre un meilleur rendement.

Pour faire très simple :

- plus l’horizon de placement est éloigné, plus le rendement/risque des actions est intéressant

- pour augmenter le risque (et le rendement potentiel) de son portefeuille, il suffit d’augmenter la part des placements en actions

- pour diminuer le risque de son portefeuille, il suffit d’augmenter la part des placements monétaires et obligataires

Bien entendu, plus vous prendrez de risques, meilleurs seront les rendements (potentiellement).

Quelques exemples d’allocation d’actifs

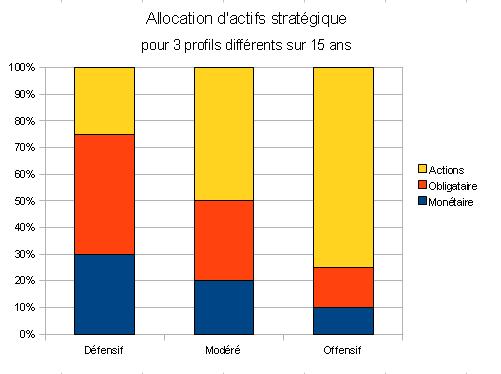

Pour terminer, je vais vous livrer 3 portefeuilles que j’ai constitué afin de représenter 3 profils d’investisseurs différents. L’horizon de placement envisagé est de 15 ans.

Le portefeuille défensif n’apprécie pas beaucoup les risques : ainsi, il n’est investi qu’à 25% sur des actifs risqués (actions).

Le portefeuille modéré comporte une part de risque plus élevée : il est investi à 50% sur des actifs risqués (actions), et à 50% sur des actifs peu ou modérément risqués (obligations et monétaires).

Le portefeuille offensif cherche avant tout le rendement au détriment de la sécurité : il est investi à 75 % en actions.

Ces allocations d’actifs stratégiques sont complètements subjectives, et il est important que vous fassiez vous même cet exercice pour votre patrimoine. L’objectif est de trouver une allocation d’actifs dont le risque correspond à votre profil d’investisseur.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Très bon article. Merci pour ce partage d’infos.

Bonjour Fred,

Merci pour votre commentaire.

J’ai essayé de vulgariser au maximum ce principe fondamental qu’est l’allocation d’actifs stratégique. Le nom fait penser à quelque chose de complexe mais ça relève surtout du bon sens.

Oui, j’aime beaucoup le bon sens 😀

Bonne journée

Bonjour Phil,

J’ai eu une déconvenue assez jeune avec deux investissements.

Le premier : actions Eurotunnel achetées à 6 francs l’action dans le milieu des années 1990. J’ai revendu à perte (la moitié) il y a deux ans.

Le second, achat de SICAV à haut risque en août 2001. Le 11 septembre arrive, perte d’un tiers du portefeuille. Au bout de 5 années, je n’ai rien gagné, mais rien perdu, cette fois-ci.

Je peux te dire que je suis carrément frileux d’investir mon argent en bourse. Si tu as écrit un article super positif sur l’investissement boursier, je veux bien le lire pour me rassurer…

Vive l’immobilier !

A bientôt

Julien

Bonjour Julien,

Ce n’est que mon avis mais l’investissement boursier demande surtout de la passion. La majorité des personnes investissent en bourse par cupidité, et sans rien y connaître. Il faut beaucoup travailler pour se constituer un portefeuille adapté et solide : se former pour apprendre les bases, chercher des bonnes sociétés sur lesquelles investir, se former encore et toujours.

J’ai passé une bonne partie de mon week-end à lire des rapports financiers pour analyser différentes entreprises. Je fais ça, car ça me plait.

Je ne me dis pas « tiens je vais gagner XXX € sur ce coup ».

C’est le chemin qui m’intéresse, pas le gain 🙂

Mais si je travaille bien, comme un investisseur, je pense que le gain suivra.

Bonne journée

Bonsoir Phil,

On peut ramener à un portefeuille défensif, modéré ou offensif, en fonction de l’âge de l’investisseur. Plus on est jeune, l’amour du risque est grand et tout le contraire si la retraite est proche.

Le fait d’avoir 30 ans m’a incité à délaisser un peu la Bourse au profit de l’immobilier en particulier les SCPI. Peut être dans quelques années, je serais propriétaire d’un bien immobilier pas forcément en France.

Cordialement,

Sovanna Sek de GenY Finances.

Un bel article Phil sur un sujet pas toujours facile à aborder simplement!

Le goût du risque quand on est jeune n’est pas seulement une question d’amour mais c’est aussi qu’on peut se le permettre plus facilement. Il est plus facile d’essuyer des plâtres quand on a 20 ans et de se refaire que quand on en a 50 ou 60.

Il est donc plus intéressant de prendre des risques plus élevés étant jeune pour viser des gains plus élevés aussi. Mais ça devient un pari de plus en plus risqué plus on avance dans l’âge. Ce sont pour ces raisons, mais aussi pour la recherche de rentabilité, et de goût personnel du risque comme mentionné par Phil qu’il est important de sérieusement réfléchir à sa propre allocation d’actifs.

Ben

Bonjour Sovanna et Ben,

Certes quand on est jeune, on a la vie devant nous pour rattraper une erreur en Bourse mais je trouve que c’est une fausse bonne idée.

J’apprends la bourse, je sais à peine marcher. Je ne vais pas essayer de courir.

Je préfère commencer doucement et surement que de prendre des risques maximum et de me prendre une belle gamelle.

Il faut faire un choix : se laisser guider par le rendement, ou se laisser guider par le risque.

Etant donné que je ne veux pas perdre d’argent, le risque est le critère principal dans mes investissements. C’est ma façon d’investir 🙂

Bonne journée

Petite remarque : Dans cette répartition tu n’inclues pas l’immobilier. Tu parles d’une répartition entre action, obligation et Monétaire. Dans un portefeuille d’investissement je pense qu’il faut une part d’immobilier direct ou indirect pour bénéficier de l’effet de levier.

Bonjour Fred,

A la base, j’avais inclus l’immobilier dans mon article puis je l’ai retiré afin de simplifier un maximum. Le but de l’article est vraiment de comprendre le principe de l’allocation d’actifs stratégique, et tant pis si je ne traite pas tous les actifs 🙂

Votre remarque est tout à fait pertinente cependant.

Bonne fin de journée