Bien qu’il fasse parti du paysage des contribuables, ses mécanismes sont souvent méconnus. Ainsi, je vais tenter de vous expliquer dans les grandes lignes comment est calculé le montant de cet impôt, en procédant étapes par étapes.

Etape 1 : le revenu net imposable

Tout d’abord, on va commencer par faire la somme de tous les revenus du foyer afin d’obtenir le revenu global brut.

Ces revenus sont constitués :

- des salaires, pensions et rémunérations de gérant de société

- des revenus financiers (dividendes, coupons, intérêts) et fonciers (loyers)

- des plus-values immobilières ou mobilières (ventes de titres financiers)

- des bénéfices agricoles, bénéfices industriels et commerciaux (BIC), bénéfices non commerciaux (BNC)

Revenu global brut = somme des revenus

Ensuite pour obtenir le fameux revenu global net, il faut déduire certains abattements associés comme :

- les frais professionnels : déduction de 10% forfaitairement ou des frais réels

- les abattements sur les dividendes : 40% dans un compte-titres

- les abattements liés aux revenus locatifs : 30% en micro-foncier ou 50% en micro-bic

- les pensions alimentaires

- la part déductible de la contribution sociale généralisée (CSG) sur les revenus du patrimoine et de placement

- les cotisations d’épargne retraite

- les réductions et crédit d’impôts : emploi d’un salarié à domicile, frais de gardes des jeunes enfants, dépenses de développement durable, dons, cotisations syndicales…

- une décote en cas de faibles ressources

- le plafonnement du quotient familial

- un calcul de l’impôt sur le revenu en prenant en compte les parts supplémentaires

- et un autre sans les parts supplémentaires (sans les enfants et les majorations) mais en déduisant 1 500€ par demi-part ignorée

Revenu global net = revenu global brut – abattements associés

Enfin, on va soustraire de cette somme les différentes charges déductibles (appelées aussi déductions) afin d’obtenir le revenu net imposable.

Les charges déductibles comprennent généralement (voir la liste exhaustive) :

Revenu net imposable = revenu global net – charges déductibles

Etape 2 : le quotient familial

Le quotient familial se calcule en divisant le revenu net imposable par un nombre de parts représentant la situation du foyer.

Quotient familial = revenu net imposable / nombre de parts fiscales

Le principe est simple : à revenus identiques, un foyer avec plus de parts fiscales (donc plus de personnes à charges) payera moins d’impôts qu’un foyer possédant les mêmes ressources avec moins de personnes à charges.

Pour calculer le nombre de parts fiscales du foyer, vous pouvez vous référer au tableau suivant. Les parts varient selon la situation familiale (personne seule, couple marié/pascé, parent isolé…), le nombre d’enfants (+ une demie part supplémentaire par enfants jusqu’au deuxième, puis une part ensuite) mais elles peuvent aussi être majorées dans certains cas (invalidité, ancien combattant…)

Etape 3 : l’impôt net à payer

L’impôt sur le revenu est un impôt progressif qui dépend du barème suivant (en 2015) :

| Tranche du quotient familial | Taux d’imposition |

|---|---|

| de 0 à 9 690€ | 0% |

| de 9 691 à 26 764€ | 14% |

| de 26 765 à 71 754€ | 30% |

| de 71 755 à 151 956€ | 41% |

| plus de 151 956€ | 45% |

NB: depuis 2015, la tranche à 5,5% a été supprimée.

Pour calculer l’impôt brut pour une part, il suffit de découper le quotient familial selon les tranches du barème et d’appliquer à chaque tranche le taux d’imposition correspondant, puis d’en faire la somme.

Puis pour obtenir l’impôt brut pour le foyer, il suffit de faire :

Impôt brut pour le foyer fiscal = impôt brut pour une part x nombre de parts fiscales

Attention à ne pas croire la « légende urbaine » : changer de tranche ne fera pas bondir votre impôt puisque seuls les revenus compris dans cette nouvelle tranche seront imposés au taux supérieur.

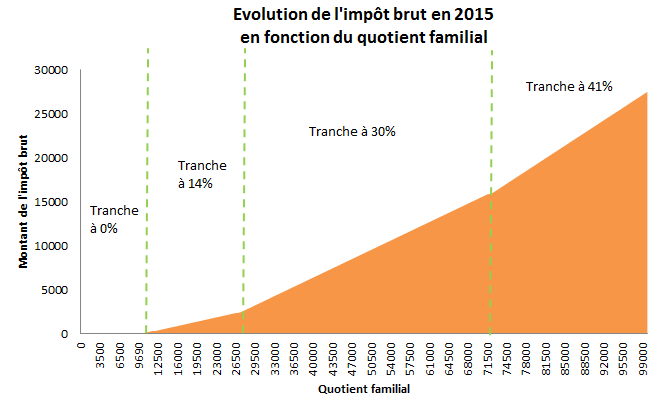

Pour vous en convaincre, voici un graphique montrant l’évolution de l’impôt brut pour une part en fonction du quotient familial :

On constate ainsi que l’impôt est progressif et qu’un changement de tranche annonce simplement une imposition plus élevée (la courbe devient plus raide) pour les revenus supplémentaires.

Enfin pour obtenir l’impôt net à payer, il reste à déduire :

Impôt net = impôt brut – crédits/réductions d’impôt – décote – plafonnement du quotient familial

Concernant le dernier point, il faut savoir que l’avantage apporté par le quotient familial est plafonné afin de ne pas trop avantager les hauts revenus : 1 500€ en 2015 par demi part. C’est à dire que chaque demie-part apportée par les personnes à charges ne pourra faire économiser au maximum « que » 1 500€ d’impôts.

Pour ce faire, le fisc effectuera 2 calculs :

Enfin, l’impôt à payer sera le montant le plus élevé des deux résultats.

Et voilà, nous y sommes enfin 🙂

Même s’il est généralement conseillé d’utiliser le simulateur des impôts pour faire ses calculs, il est néanmoins important de bien comprendre comment est calculé l’impôt sur le revenu.

Notamment pour connaître les différences de traitement entre une déduction (qui s’applique avant le calcul de l’impôt brut) et une réduction (qui s’applique après) ou un crédit d’impôt (comme la réduction mais peut être remboursée par le fisc).

D’ici quelques semaines, je vous proposerai un exemple pratique de calcul de l’impôt sur le revenu.

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Salut Phil,

Je pense que l’on ne parlera jamais assez du mode de calcul de l’impôt sur le revenu.

Notamment avec toutes les règles qui concernent les investisseurs.

Sans oublier que le code des impôts change sans arrêt !

Comprendre le mode de calcul des impôts, le TMI et les tranches est très pratique.

Ça permet de se projeter (à court ou moyen terme car les règles changent souvent) avant d’investir par exemple.

Vivement l’article avec un exemple pratique qui rendra tout de suite les choses plus parlantes pour certaines personnes 🙂

A bientôt,

Marc.

Bonsoir Marc,

Merci pour ton commentaire.

De mon côté, je pense qu’il est important de comprendre la « big picture » de cet impôt (pas forcément les détails), sachant que tout nos revenus y sont soumis 🙂

Au final, ce n’est pas si compliqué, il faut simplement un peu de méthode.

Cordialement,

Phil

Je pinaille mais le déroulement et le vocabulaire du calcul est légèrement erroné.

Il faut établir le revenu global brut avec la totalité des revenus (salaire, pension, revenus des capitaux mobiliers, bic, foncier…)

Y soustraire les abattements associé (frais professionnel, 40% sur dividende, 30% sur micro foncier, 50% sur micro bic…) pour obtenir le revenu global net ou revenus net catégoriels.

Puis on retranche les charges tel que vous les avez évoqués ( pension, versement sur un support d’épargne retraite) pour obtenir le revenu net imposable.

(on effectue pas les abattements sur les revenus après charges).

Bonsoir Benji,

Vous aviez raison de pinailler !

J’ai d’ailleurs corrigé mon article.

Après coup, c’est logique 🙂

Merci

Phil

J’ai déjà du mal à comprendre pourquoi l’impôt est proportionnel au revenu (chaque citoyen dispose des mêmes services publics que ses concitoyens et chacun devrait payer ces services à part égale), mais qu’en plus la dérivée seconde de la courbe soit positive (courbe convexe), je trouve que c’est vraiment du foutage de gueule.

Néanmoins, merci pour cet article très bien rédigé (même si le calcul de l’impôt est relativement simple à faire et à comprendre, ce n’est pas toujours évident de l’exprimer aussi clairement).

Merci aztazt 🙂