C’est parti pour le bilan annuel de mon portefeuille boursier après 14 années d’investissements.

Performances

Pour rappel, il existe deux indicateurs pour mesurer la performance de son portefeuille :

- la performance de la part qui calcule la performance du portefeuille sans tenir compte du capital géré : cet indicateur est généralement utilisé par les gestionnaires de fonds qui subissent les apports et les retraits des clients.

- la performance globale qui tient compte de la performance de la part ainsi que des flux de capitaux. Dans mon cas, c’est l’indicateur le plus pertinent car il représente le gain réel du portefeuille.

Commençons par analyser les performances des parts du portefeuille (en vert) avec son indice de référence (en rouge) lors des 11 dernières années.

L’indice de référence choisi est le fonds Amundi MSCI World UCITS ETF – EUR (D) (anciennement Lyxor PEA MSCI World), qui est composé de grandes entreprises réparties dans le monde (dont 72% américaines).

Calculons dès à présent la performance globale du portefeuille (aussi appelé taux de rendement interne) :

| Performance sur la période (TRI) | Mon portefeuille | Indice de référence |

|---|---|---|

| 09/2014 – 10/2015 | +21,00% | +06,47% |

| 10/2015 – 10/2016 | +21,44% | +12,11% |

| 10/2016 – 10/2017 | +17,60% | +11,37% |

| 10/2017 – 10/2018 | +04,69% | +12,34% |

| 10/2018 – 10/2019 | -03,43% | +06,57% |

| 10/2019 – 10/2020 | -05,96% | +09,66% |

| 10/2020 – 10/2021 | +49,72% | +29,38% |

| 10/2021 – 10/2022 | -13,50% | -02,50% |

| 10/2022 – 10/2023 | +24,60% | +10,88% |

| 10/2023 – 10/2024 | +30,97% | +24,05% |

| 10/2024 – 10/2025 | -02,30% | +10,42% |

| Performance annualisée | +10,83% | +11,12% |

Ainsi, mon portefeuille a réalisé un taux de rendement interne (TRI) de -02,30% lors des douze derniers mois (+10,42% pour l’indice), soit un rendement annualisé de +10,83% lors des 11 dernières années (+11,12% pour l’indice). Après 2 années exceptionnelles, mon portefeuille a fait du surplace tandis que l’indice mondial a continué son bonhomme de chemin, malgré les actualités internationales peu engageantes.

Il y a 5 ans, j’ai décidé de diversifier mes investissements qui étaient trop orientés vers des entreprises européennes en démarrant la construction d’un portefeuille passif, composé d’investissements indiciels mondiaux (ETF MSCI World principalement).

Voici les performances de mes portefeuilles actif et passif sur les 5 dernières années :

| Performance sur la période (TRI) | Portefeuille actif | Portefeuille passif | Pondération actif / passif |

|---|---|---|---|

| 10/2020 – 10/2021 | +52,46% | +17,29% | 89% / 11% |

| 10/2021 – 10/2022 | -16,70% | -05,65% | 82% / 18% |

| 10/2022 – 10/2023 | +31,08% | +11,49% | 82% / 18% |

| 10/2023 – 10/2024 | +32,87% | +23,21% | 77% / 23% |

| 10/2024 – 10/2025 | -06,32% | +11,07% | 70% / 30% |

| Performance annualisée | +10,70% | +11,66% |

Après 5 années de suivi, le portefeuille passif affiche désormais une légère surperformance par rapport au portefeuille actif. On peut constater que pendant les périodes troublées, l’indice mondial constitue un amortisseur intéressant pour mon portefeuille global.

A noter que mon portefeuille passif représente désormais 30% du portefeuille global.

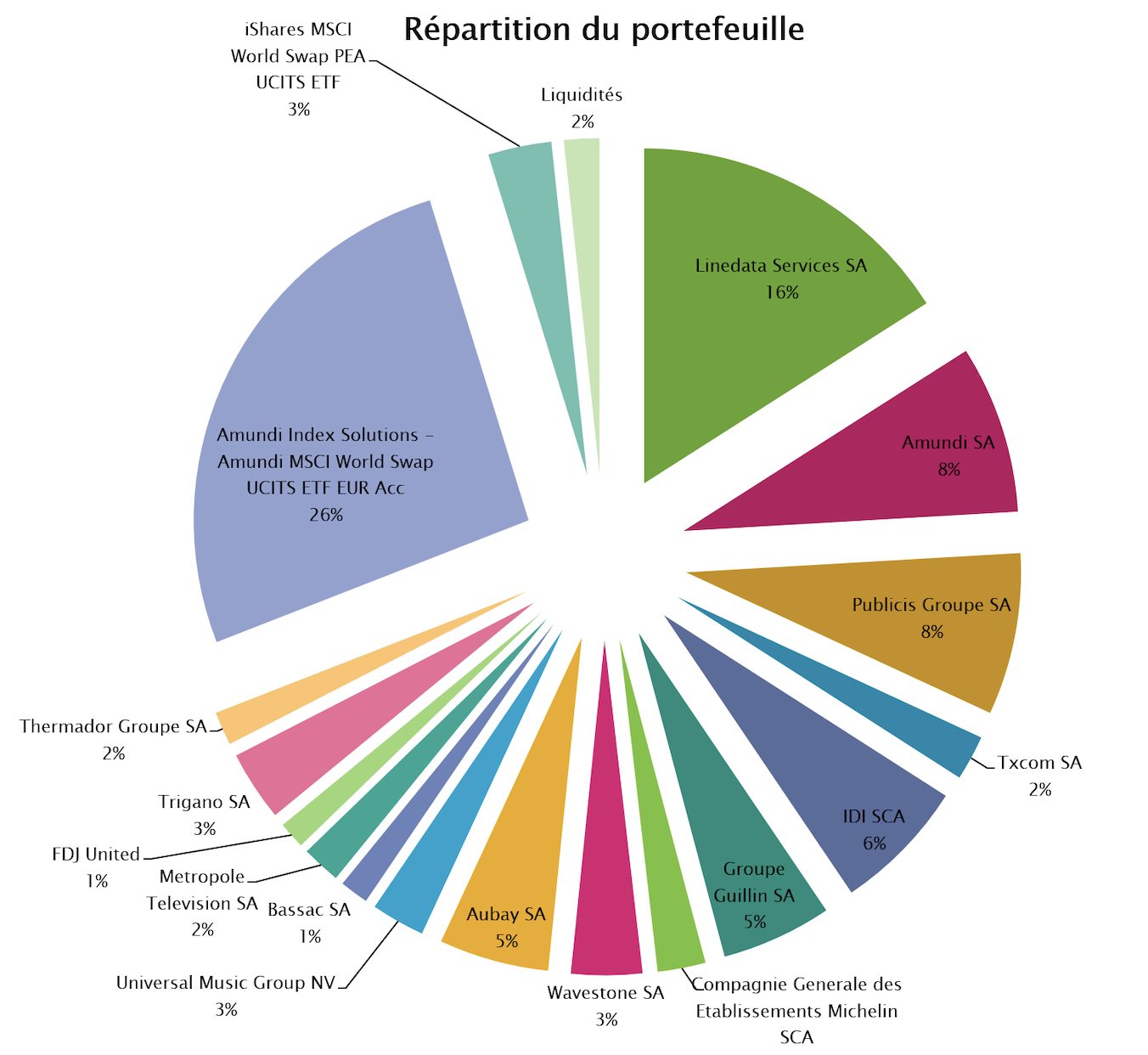

Composition

Voici maintenant la composition du portefeuille :

Cette année, je n’ai réalisé que 2 opérations :

- Premièrement, j’ai investi dans l’entreprise Thermador, qui est un groupe français de distribution de matériels pour le chauffage, la plomberie et le sanitaire. Prix d’achat unitaire : 69,10€ par action.

- Grâce aux dividendes récoltés via mon portefeuille actif, j’ai acheté un nouvel ETF mondial dans mon PEA : iShares MSCI World Swap PEA UCITS ETF EUR (Acc) (ticker : WPEA). En effet ces dernières années, seul Amundi proposait des fonds MSCI World éligibles au PEA : CW8, EWLD… Dorénavant, iShares de la société Blackrock propose un fonds indiciel concurrent avec moins de frais (0,25% pour le WPEA contre 0,38% pour le fonds CW8) et un encours très correct (934M€). De plus, le faible prix de la part (autour de 6€ contre 610€) rend les achats réguliers plus aisés. Personnellement, je suis ravi de pouvoir diversifier les émetteurs de fonds indiciels pour mon portefeuille 🙂

Voici l’intégralité de mes positions actuelles :

Cette année, mon portefeuille a globalement souffert de la mauvaise performance boursière de la société Linedata :

En effet, cette position qui représentait 22% de mon portefeuille l’année passée, a perdu plus de 40% de sa valeur boursière. Avec un chiffre d’affaires en recul de presque 10% sur les 9 derniers mois et une cyberattaque subie en août dernier, les marchés financiers ne lui ont pas fait de cadeau.

Personnellement, je demeure confiant dans cette entreprise que je détiens depuis 2015. Néanmoins dans une optique de diversification, je pense que j’aurais dû alléger ma position qui devenait trop conséquente dans mon portefeuille. Peut-être que limiter chaque position à 10% du portefeuille global pourrait être une bonne idée dans les années à venir ?

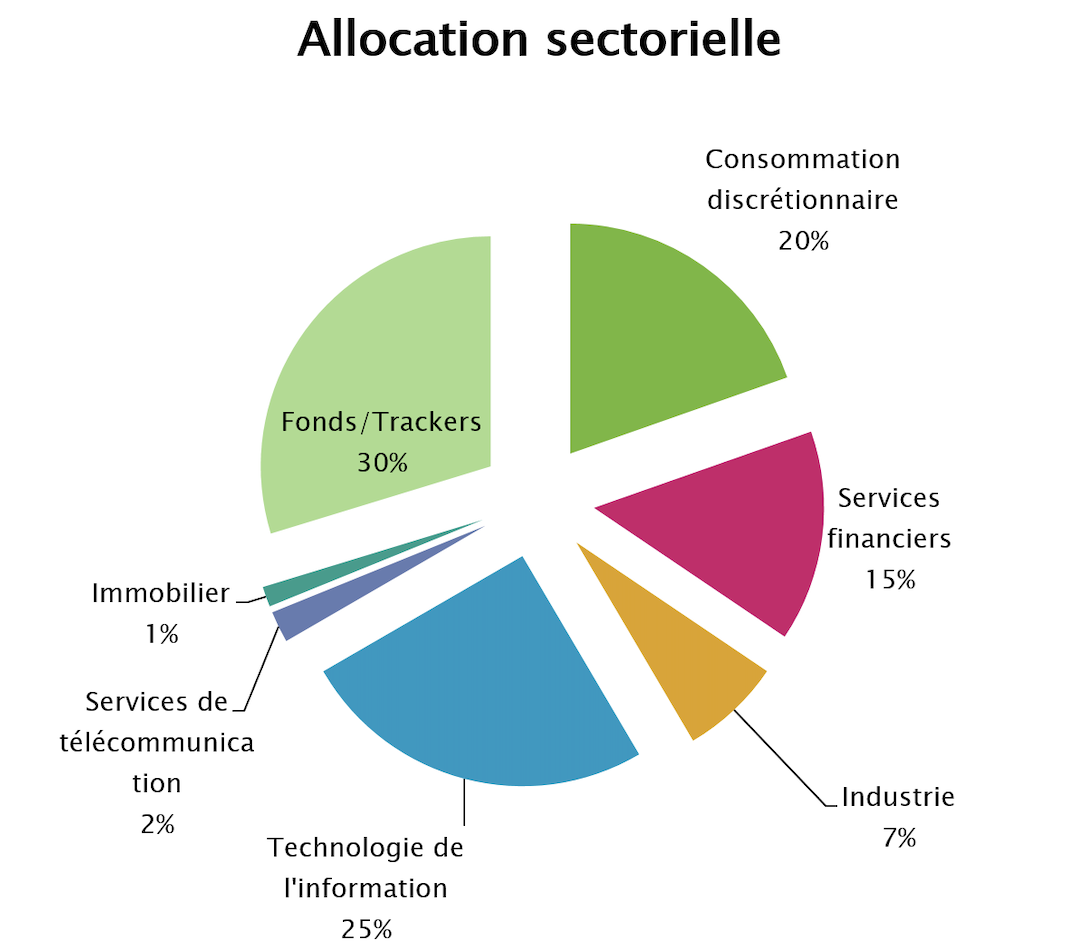

Terminons avec l’allocation sectorielle du portefeuille :

Commentaires & perspectives

L’année dernière, j’avais conclu mon bilan annuel de la manière suivante :

la patience et la discipline sont des éléments clés dans la gestion d’un portefeuille 🙂

Cette année, je me suis amusé à recenser le nombre d’opérations réalisées par an (achats ou ventes) au sein de mon portefeuille lors des 5 dernières années :

- 2021 : 3 opérations

- 2022 : 5 opérations

- 2023 : 2 opérations

- 2024 : 10 opérations

- 2025 : 2 opérations

Soit une moyenne de 4,4 opérations par an.

Cette année encore, j’ai eu très peu de temps libre : j’estime avoir consacré moins de 10 heures à la gestion de mon portefeuille, principalement pour le suivi des entreprises investies.

Ainsi, je pense que l’on peut gérer un portefeuille financier avec peu de temps libre et quelques opérations judicieuses par an, à condition de bien se former au préalable et de diversifier ses investissements dans des entreprises de qualité 🙂

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.