Après 11 années d’investissements sur les marchés financiers, je vous propose le dernier compte-rendu annuel de mon portefeuille boursier.

Performances

Pour rappel, il existe deux indicateurs pour mesurer la performance de son portefeuille :

- la performance de la part qui calcule la performance du portefeuille sans tenir compte du capital géré : cet indicateur est généralement utilisé par les gestionnaires de fonds qui subissent les apports et les retraits des clients.

- la performance globale qui tient compte de la performance de la part ainsi que des flux de capitaux. Dans mon cas, c’est l’indicateur le plus pertinent car il représente le gain réel du portefeuille.

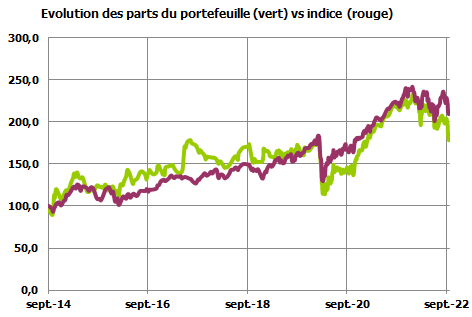

Commençons par analyser les performances des parts du portefeuille (en vert) avec son indice de référence (en rouge) lors des 8 dernières années.

Durant cette année boursière tumultueuse, on constate que l’indice mondial (en rouge) a nettement mieux résisté à cette nouvelle crise que mon portefeuille (en vert). L’indice de référence choisi est le fonds Lyxor PEA MSCI World, qui est composé de grandes entreprises réparties dans le monde (dont 69% américaines).

Calculons maintenant la performance globale du portefeuille (aussi appelé taux de rendement interne) :

| Performance sur la période (TRI) | Mon portefeuille | Indice de référence |

|---|---|---|

| 09/2014 – 10/2015 | +21,00% | +06,47% |

| 10/2015 – 10/2016 | +21,44% | +12,11% |

| 10/2016 – 10/2017 | +17,60% | +11,37% |

| 10/2017 – 10/2018 | +04,69% | +12,34% |

| 10/2018 – 10/2019 | -03,43% | +06,57% |

| 10/2019 – 10/2020 | -05,96% | +09,66% |

| 10/2020 – 10/2021 | +49,72% | +29,38% |

| 10/2021 – 10/2022 | -13,50% | -02,50% |

| Performance annualisée | +07,33% | +09,74% |

Ainsi, mon portefeuille a réalisé un taux de rendement interne (TRI) de -13,50% lors des douze derniers mois (-02,50% pour l’indice), soit un rendement annualisé de +07,33% lors des 8 dernières années (+09,74% pour l’indice) .

Depuis deux ans, j’ai décidé de construire un portefeuille passif afin de diversifier mes investissements très orientés vers l’Europe. Ainsi, mes PEA et PEA/PME sont gérés activement tandis que mes comptes-titres accueillent mes investissements indiciels.

Voici les performances de mes portefeuilles actif et passif sur les deux dernières années :

| Performance sur la période (TRI) | Portefeuille actif | Portefeuille passif | Portefeuille global | Pondération actif / passif |

|---|---|---|---|---|

| 10/2020 – 10/2021 | +52,46% | +17,29% | +49,72% | 89% / 11% |

| 10/2021 – 10/2022 | -16,70% | -05,65% | -13,50% | 82% / 18% |

| Performance annualisée | +17,12% | +01,17% | +12,18% |

Contrairement à l’année précédente, on peut constater que mon portefeuille passif (-05,65%) a réalisé une moins mauvaise performance que mon portefeuille actif (-16,70%), notamment grâce à sa forte diversification géographique.

Composition

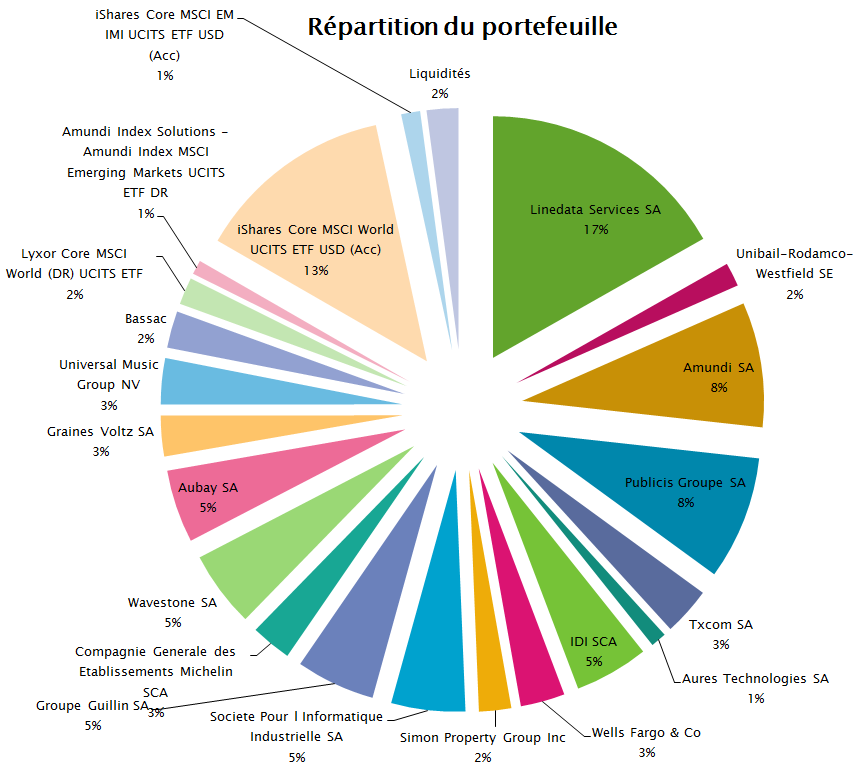

Voici maintenant la composition du portefeuille :

Suite à la crise énergétique mondiale, les marchés ont été très volatiles et de nouvelles opportunités sont apparues.

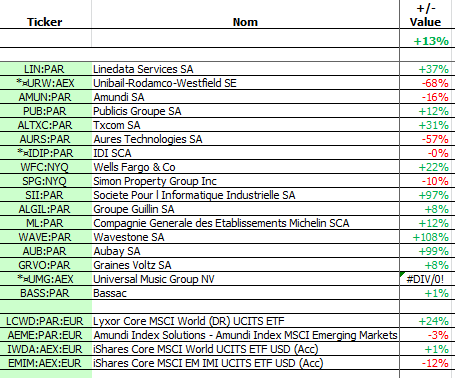

Voici la liste des opérations réalisées à destination de mon portefeuille actif :

- Achat d’actions IDI (société d’investissements) à 54€ environ : déjà actionnaire, doublement de la position initiale.

- Achat d’actions Guillin (emballages alimentaires) à 21€ environ : déjà actionnaire, doublement de la position initiale.

- Achat d’actions Bassac (promoteur immobilier) à 54€ environ.

- Vente de la totalité des actions Vivendi à 11€ environ : seule l’entreprise UMG m’intéressait dans ce conglomérat.

De plus, j’ai continué d’investir régulièrement dans mon portefeuille passif, qui représente dorénavant quasiment deux années d’épargne (soit 18% du portefeuille global). Il est composé à 88% environ d’ETF monde et à 12% d’ETF de pays émergents.

Voici l’intégralité de mes positions actuelles :

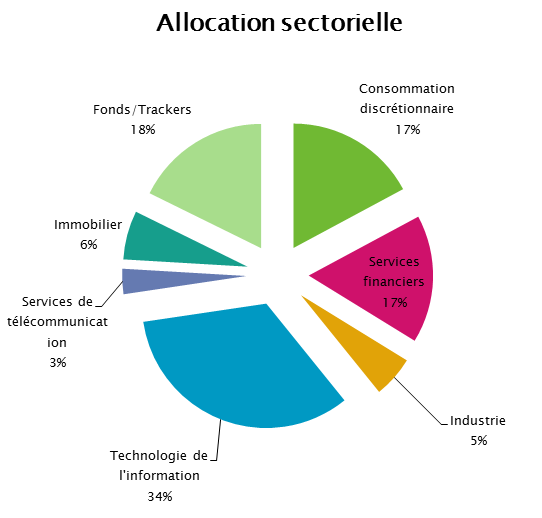

Terminons avec l’allocation sectorielle du portefeuille :

Commentaires & perspectives

Ces dernières années ont été assez mouvementées :

- 2020, crise économique du coronavirus. Qui pouvait prédire qu’une pandémie obligerait de nombreuses entreprises à rester fermées durant plusieurs mois ?

- 2022, crise énergétique mondiale. Qui pouvait prédire qu’un conflit armé se tiendrait aux portes de l’Europe, engendrant une pénurie d’énergie et une inflation très forte ?

Une seule chose est sure : l’avenir est incertain et si l’on souhaite perdurer, la diversification est la clé :

- diversification géographique : Europe, Etats-Unis, Asie…

- diversification sectorielle : Technologie de l’information, énergie, santé…

- diversification dans la manière d’investir : actif, passif (via des ETF)…

- diversification des supports d’investissements : bourse, immobilier…

A mon sens, c’est le meilleur conseil que l’on puisse prodiguer aux investisseurs débutants.

Concernant mon portefeuille global, il a enregistré une performance négative de -13,50% lors des douze derniers mois contre -02,65% pour l’indice mondial. Une fois de plus, on notera que l’indice MSCI World est très difficile à battre sur le long terme ! D’ailleurs, mon portefeuille passif a joué son rôle d’amortisseur avec une performance négative de seulement -05,65%.

Avec une performance globale annualisée de +07,33% lors des 8 dernières années, l’objectif long terme des 8% par an demeure tout à fait atteignable.

De mon point de vue, je trouve que les périodes « difficiles » sur les marchés financiers sont les plus intéressantes. En effet l’année passée, tout était cher, toutes les actions prenaient de la valeur, et il était très difficile de juger la qualité de son processus d’investissement. De plus, il est aisé d’acheter quand tout se passe bien.

Aujourd’hui, la situation a changé : le pessimisme a gagné les marchés financiers, les prix des actions s’écroulent, et les articles qui recommandent d’investir en bourse se font rares. Pourtant, les opportunités d’achat réapparaissent en nombre.

Personnellement, comme je suis confiant dans mon processus d’investissement, j’ai :

- conservé la quasi totalité de mes positions (sauf Vivendi)

- renforcé certaines positions (IDI, Guillin)

- acheté des actions d’une nouvelle entreprise (Bassac)

- continué ma diversification grâce à mon portefeuille passif composé d’ETF

Nous verrons d’ici quelques années si ces investissements porteront leurs fruits 🙂

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Bonjour.

En somme si on lit entre les lignes vous avez un portefeuille qui représente 11 années d’épargne. Quelles sont les proportions de plus value et de revenus des dividendes dans cette somme ? Quelle proportion de vos dépenses annuelles courantes les dividendes permettent ils de couvrir ?

Merci d’avance

Et félicitations pour ce blog très intéressant à suivre

Bonjour,

Merci pour vos encouragements 🙂

Les plus-values et dividendes représentent environ 30% du portefeuille actuel.

Le portefeuille offre environ 3,5% en dividendes chaque année : ça représente environ 2 mois de mes dépenses courantes.

Etant de phase de capitalisation, ça reste théorique car je ne consomme ni dividendes ni plus-values pour maximiser l’effet boule de neige dans la construction de ce patrimoine boursier.

Cordialement,

Phil