Voici maintenant 10 ans que j’ai commencé à investir dans les marchés financiers. Comme chaque mois d’octobre, je vous propose un compte-rendu annuel de mon portefeuille boursier.

Performances

Il existe deux indicateurs pour mesurer la performance de son portefeuille :

- la performance de la part qui calcule la performance du portefeuille sans tenir compte du capital géré : cet indicateur est généralement utilisé par les gestionnaires de fonds qui subissent les apports et les retraits des clients.

- la performance globale qui tient compte de la performance de la part ainsi que des flux de capitaux. Dans mon cas, c’est l’indicateur le plus pertinent car il représente le gain réel du portefeuille.

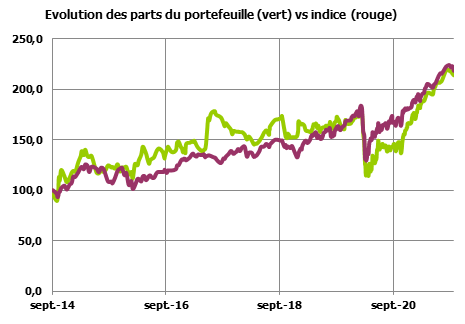

Commençons par analyser les performances des parts du portefeuille (en vert) avec son indice de référence (en rouge) lors des 7 dernières années :

Globalement sur 7 ans, la performance de la part du portefeuille est très proche de son indice de référence. L’indice de référence choisi est le fonds Lyxor PEA MSCI World, qui est composé de grandes entreprises réparties dans le monde. Cet indice mondial me permet de comparer les résultats d’une gestion passive à une gestion active (mon portefeuille).

Bien que le portefeuille ait fortement souffert au début de la crise sanitaire en 2020, il s’est nettement rattrapé durant l’année 2021.

Calculons maintenant la performance globale du portefeuille (aussi appelé taux de rendement interne) :

| Performance sur la période (TRI) | Mon portefeuille | Indice de référence |

|---|---|---|

| 09/2014 – 10/2015 | +21,00% | +06,47% |

| 10/2015 – 10/2016 | +21,44% | +12,11% |

| 10/2016 – 10/2017 | +17,60% | +11,37% |

| 10/2017 – 10/2018 | +04,69% | +12,34% |

| 10/2018 – 10/2019 | -03,43% | +06,57% |

| 10/2019 – 10/2020 | -05,96% | +09,66% |

| 10/2020 – 10/2021 | +49,72% | +29,38% |

| Performance annualisée | +13,82% | +11,68% |

Ainsi, mon portefeuille a réalisé un taux de rendement interne (TRI) de +49,72% lors des douze derniers mois (+29,38% pour l’indice), soit un rendement annualisé de +13,82% lors des 7 dernières années (+11,68% pour l’indice) .

Depuis l’année passée, j’ai décidé de construire un portefeuille passif afin de diversifier mes investissements très orientés vers l’Europe. Ainsi, mes PEA et PEA/PME sont gérés activement tandis que mes comptes-titres accueillent mes investissements indiciels.

Pour la première année de suivi, voici les performances de mes portefeuilles actif et passif :

| Performance sur la période (TRI) | Portefeuille actif | Portefeuille passif | Portefeuille global | Pondération actif / passif |

|---|---|---|---|---|

| 10/2020 – 10/2021 | +52,46% | +17,29% | +49,72% | 89% / 11% |

| Performance annualisée | +52,46% | +17,29% | +49,72% | 89% / 11% |

Lors des douze derniers mois, on peut constater que mon portefeuille passif (+17,29%) s’est moins bien comporté que l’indice mondial (+29.38%), notamment à cause de sa pondération dans les pays émergents.

Composition

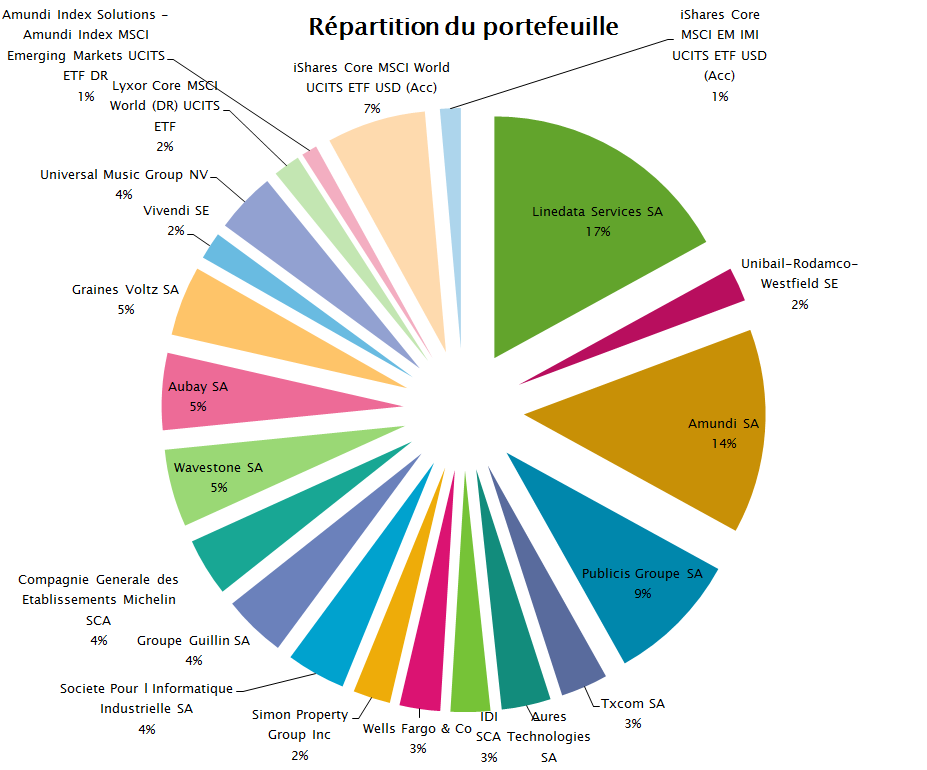

Voici maintenant la composition du portefeuille :

Cette année avec des marchés financiers relativement chers, j’ai trouvé peu d’opportunités. En effet, j’ai uniquement investi dans 2 entreprises :

- Vivendi (groupe de média) à 28,65€

- Universal Music Group (label de musiques) qui a été distribuée aux actionnaires de Vivendi en septembre 2021

Néanmoins, j’ai continué d’investir régulièrement dans mon portefeuille passif, qui représente dorénavant plus d’une année d’épargne (soit 11% du portefeuille global). Il est composé à 80% environ d’ETF monde et à 20% d’ETF de pays émergents.

Durant la période, je n’ai procédé à aucune vente.

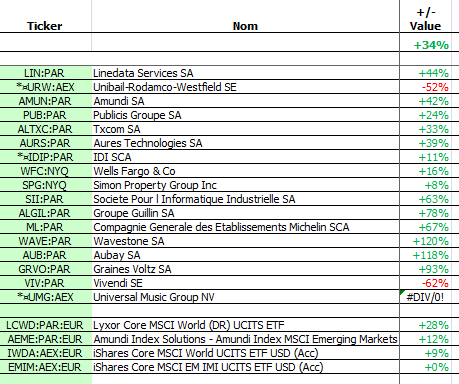

Ainsi, voici mes positions actuelles :

Il y a un an, une bonne moitié du portefeuille était « rouge vif ». Cette année, la majorité du portefeuille a bien verdi et seul l’investissement dans la foncière de commerce Unibail demeure négatif. Concernant Vivendi, la performance est en réalité positive puisque chaque actionnaire a reçu « gratuitement » des actions Universal Music Group lors de son introduction en bourse.

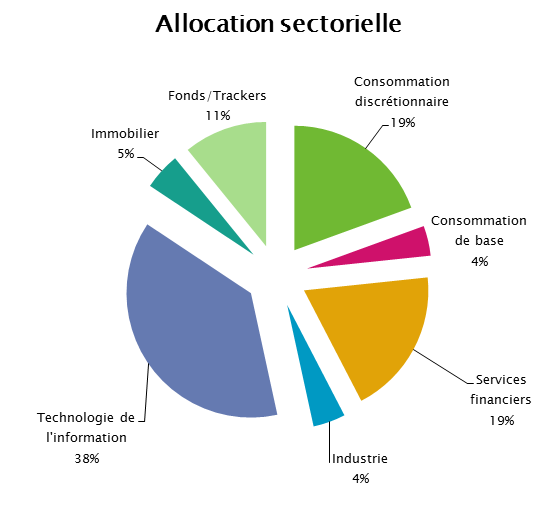

Terminons avec l’allocation sectorielle du portefeuille actuel :

Commentaires & perspectives

Malgré 3 années délicates, mon portefeuille a délivré une performance globale annuelle proche de 14% lors des 7 dernières années, contre quasiment 12% pour l’indice mondial. Etant donné que mon objectif long terme est de réaliser une performance boursière autour de 8 à 10% par an, j’en suis satisfait.

Bien que j’ai été peu actif cette année, je pense que mon travail des années précédentes a porté ses fruits :

- En 2019, je me suis défini une stratégie d’investissement claire.

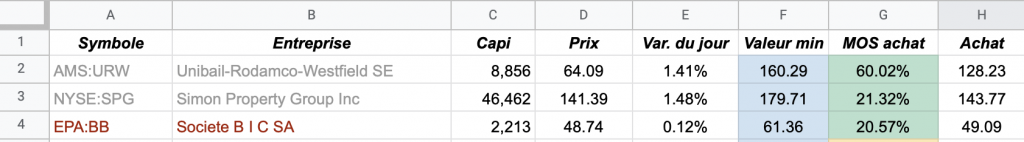

- Puis durant les mois suivants, j’ai analysé plus d’une cinquantaine d’entreprises respectant mes critères et les ai notées dans un fichier de suivi : ce dernier télécharge automatiquement les cours des actions, me permettant ainsi d’estimer d’un coup d’œil la pertinence d’investir ou non dans certaines entreprises, en fonction de la marge de sécurité proposée.

- Grâce à ce fichier essentiel, j’ai commencé à investir dans 6 nouvelles entreprises en 2019 puis surtout au début de la crise sanitaire de 2020 avec 9 investissements supplémentaires.

- Sans ce travail d’analyse et de suivi réalisé en amont, je n’aurais pas pu saisir autant d’opportunités au début de la crise sanitaire.

Enfin, après 7 années de suivi de portefeuille, on peut en déduire que :

- ma sélection d’actions ne s’avère pas meilleure qu’un investissement dans l’indice mondial, puisque la performance de la part de mon portefeuille suit celle de l’indice mondial.

- ma surperformance de 2% par an semble être liée à des apports de capitaux réalisés au bon moment puisque la performance globale du portefeuille est meilleure que celle de l’indice mondial.

A défaut d’être un gestionnaire hors normes, je suis au moins patient et discipliné : je crois que ce sont deux qualités essentielles dans la gestion d’un portefeuille financier personnel 🙂

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Bonsoir

Extrêmement intéressant. Pourriez-vous SVP expliquer (et/ou partager) comment vous avez conçu vos fichiers excel de suivi ?

Cordialement

Bonjour Vincent,

Désolé pour ma réponse un peu tardive.

Pour faire simple, je récupère automatiquement le nom de l’entreprise, son cours, sa capitalisation, sa variation journalière via des formules Google Finance.

Ensuite, toutes les autres colonnes sont des saisies manuelles qui sont extraites de mes analyses personnelles (comme la valeur de l’entreprise par exemple).

Sur la capture d’écran, tu ne vois que quelques colonnes mais en réalité, j’en ai beaucoup plus.

Pour l’instant, je ne compte pas partager le contenu de cette feuille Excel car elle représente quelques centaines d’heures d’analyses d’entreprises.

Néanmoins si tu souhaites d’autres détails techniques, n’hésite pas 🙂

Cordialement,

Phil