Après 12 années d’investissements sur les marchés financiers, je vous propose le dernier bilan annuel de mon portefeuille boursier.

Performances

Pour rappel, il existe deux indicateurs pour mesurer la performance de son portefeuille :

- la performance de la part qui calcule la performance du portefeuille sans tenir compte du capital géré : cet indicateur est généralement utilisé par les gestionnaires de fonds qui subissent les apports et les retraits des clients.

- la performance globale qui tient compte de la performance de la part ainsi que des flux de capitaux. Dans mon cas, c’est l’indicateur le plus pertinent car il représente le gain réel du portefeuille.

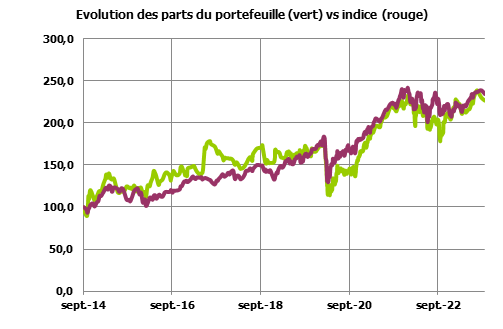

Commençons par analyser les performances des parts du portefeuille (en vert) avec son indice de référence (en rouge) lors des 9 dernières années.

L’indice de référence choisi est le fonds Lyxor PEA MSCI World, qui est composé de grandes entreprises réparties dans le monde (dont 70% américaines).

Calculons maintenant la performance globale du portefeuille (aussi appelé taux de rendement interne) :

| Performance sur la période (TRI) | Mon portefeuille | Indice de référence |

|---|---|---|

| 09/2014 – 10/2015 | +21,00% | +06,47% |

| 10/2015 – 10/2016 | +21,44% | +12,11% |

| 10/2016 – 10/2017 | +17,60% | +11,37% |

| 10/2017 – 10/2018 | +04,69% | +12,34% |

| 10/2018 – 10/2019 | -03,43% | +06,57% |

| 10/2019 – 10/2020 | -05,96% | +09,66% |

| 10/2020 – 10/2021 | +49,72% | +29,38% |

| 10/2021 – 10/2022 | -13,50% | -02,50% |

| 10/2022 – 10/2023 | +24,60% | +10,88% |

| Performance annualisée | +09,97% | +09,86% |

Ainsi, mon portefeuille a réalisé un taux de rendement interne (TRI) de +24,60% lors des douze derniers mois (+10,88% pour l’indice), soit un rendement annualisé de +09,97% lors des 9 dernières années (+09,86% pour l’indice).

Bien que mes résultats soient honorables, on peut constater qu’il est compliqué d’avoir une performance supérieure à l’indice mondial sur le long terme. En effet, ma gestion « active » n’a permis de dégager qu’une surperformance de 0,11% par an. Ce n’est pas cher payé pour toutes les heures passées à se former et à chercher des entreprises investissables !

Avec les résultats actuels, un investissement indiciel mondial obtient le meilleur rapport temps investi/performances.

C’est pour cette raison qu’il y a 3 ans, j’ai décidé de construire un portefeuille passif afin de diversifier mes investissements très orientés vers l’Europe. Ainsi, mes PEA et PEA/PME sont gérés activement tandis que mes comptes-titres accueillent mes investissements indiciels.

Suite à ce constat en faveur de l’investissement passif, j’ajouterai tout de même deux points d’attention :

- gérer un portefeuille activement est très stimulant intellectuellement : il faut se former, chercher des entreprises pour investir et suivre leurs résultats. L’investissement passif est quant à lui beaucoup plus « automatique »

- les performances passées ne préjugent pas des performances futures, même pour l’investissement indiciel mondial qui a très bien fonctionné lors de la dernière décennie

Voici les performances de mes portefeuilles actif et passif sur les 3 dernières années :

| Performance sur la période (TRI) | Portefeuille actif | Portefeuille passif | Pondération actif / passif |

|---|---|---|---|

| 10/2020 – 10/2021 | +52,46% | +17,29% | 89% / 11% |

| 10/2021 – 10/2022 | -16,70% | -05,65% | 82% / 18% |

| 10/2022 – 10/2023 | +31,08% | +11,49% | 82% / 18% |

| Performance annualisée | +10,24% | +05,94% |

Sur cette courte période (3 ans), le portefeuille passif est moins performant. Néanmoins, il est encore un peu tôt pour le juger 🙂

Composition

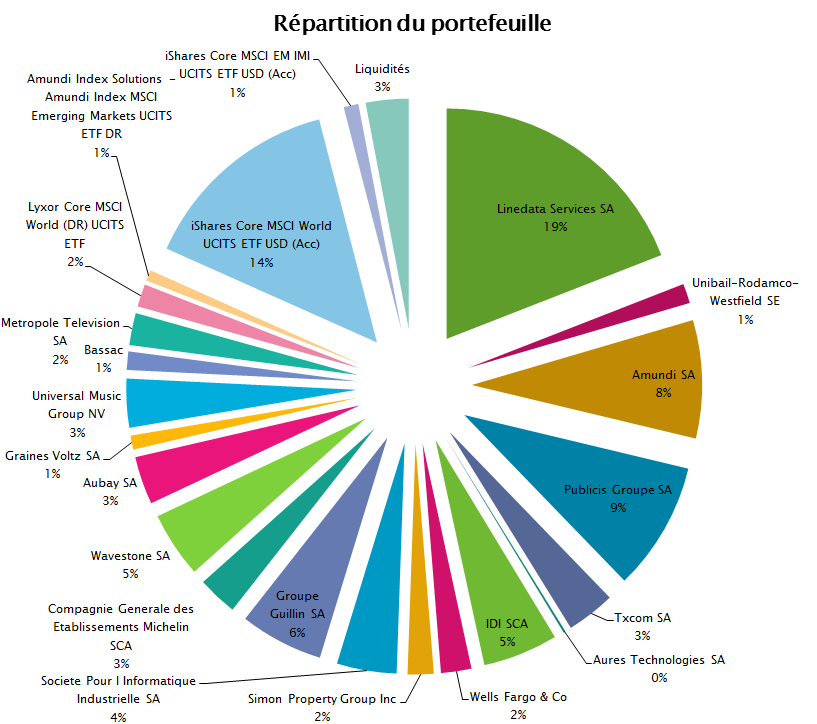

Voici maintenant la composition du portefeuille :

Cette année, j’ai investi dans une seule entreprise bien connue du grand public : le groupe M6 (metropole TV). Bien que la télévision ne soit pas un secteur d’avenir, cette société continue de générer des bénéfices conséquents et réguliers.

De plus, j’ai continué d’investir régulièrement dans mon portefeuille passif, qui représente dorénavant plus de deux années d’épargne (soit 18% du portefeuille global). Il est composé à 90% environ d’ETF monde et à 10% d’ETF de pays émergents.

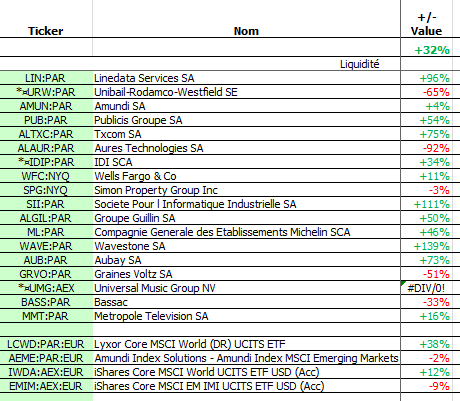

Voici l’intégralité de mes positions actuelles :

Cette année, le portefeuille aura été porté principalement par les bonnes performances de Linedata (éditeur de logiciels), Publicis (communication), Groupe Guillin (emballages alimentaires). Au niveau des lanternes rouges, on retrouvera : Aures technologies (problème de liquidités), Graines Voltz (résultats en baisse) et Bassac (conjoncture défavorable à la construction neuve).

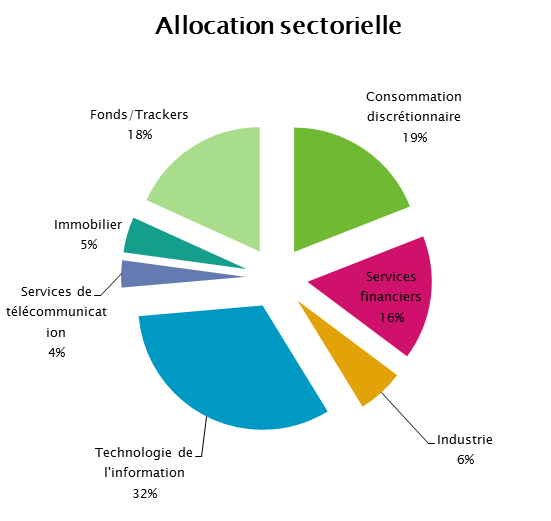

Terminons avec l’allocation sectorielle du portefeuille :

Commentaires & perspectives

Cette année aura été une année extrêmement riche pour moi sur le plan personnel :

- arrivée de notre premier enfant

- achat d’une nouvelle résidence principale avec de gros travaux de rénovation

Ainsi, je n’ai pas pu consacrer de temps à la gestion de mon portefeuille.

Néanmoins, comme il est plutôt diversifié et qualitatif, je l’ai laissé vivre sa vie en mode « pilotage automatique ». Et il est fort probable que l’année à venir soit comparable à la précédente 🙂

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.