Avec une inflation qui progresse (1,00% en 2017) et des placements garantis qui rapportent de moins en moins, conserver le pouvoir d’achat de son épargne sera particulièrement délicat en 2018. Dans cet article, nous allons explorer les différentes possibilités qui s’offrent actuellement à l’épargnant.

- Les livrets réglementés

- Les livrets bancaires

- L’épargne logement

- L’assurance vie sur fonds euros

- Le mot de la fin

Les livrets réglementés

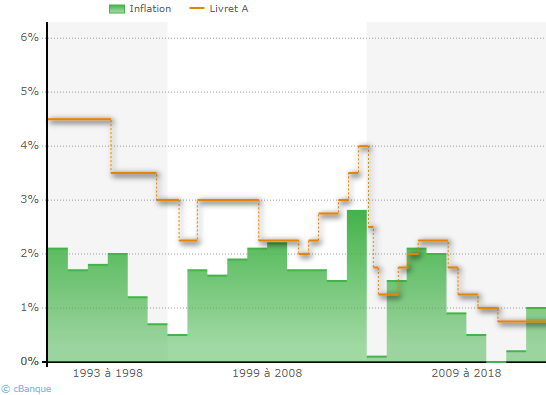

Jusqu’en 2017, la rémunération du livret A protégeait globalement de l’inflation grâce à sa formule de calcul :

Ainsi, l’épargnant pouvait aisément conserver son pouvoir d’achat.

Cependant depuis la fin de l’année 2017, le taux du livret A a été gelé à 0,75% pendant 2 ans, c’est à dire jusque fin janvier 2020.

Par conséquent, si l’inflation dépasse les 0,75% lors des deux prochaines années, alors le capital placé sur un livret A perdra en pouvoir d’achat. Avec une inflation mesurée à 1,00% en 2017 et une économie qui semble aller mieux, ce scénario est fortement probable.

Concernant les autres livrets réglementés, la rémunération est également au plus bas :

- le livret développement durable à 0,75% (taux gelé).

- le livret d’épargne populaire à 1,25% (taux gelé) : c’est mieux que le livret A mais ce support n’est accessible que sous conditions de ressources.

- le livret jeune entre 1% et 2,50% (variable selon les banques) : la rémunération est attractive mais ce support est réservé aux épargnants entre 12 et 25 ans. De plus, le plafond du livret jeune est très bas (1600€).

En bref, il n’est pas garanti en 2018 de conserver son pouvoir d’achat en déposant ses économies sur les livrets réglementés.

Les livrets bancaires

Concernant les livrets bancaires, la rémunération hors promotion est dans la majorité des cas inférieure à celle proposée par le livret A : entre 0,10% à 1,00% brut selon les banques, soit entre 0,07% et 0,70% net avec une imposition de 30% au prélèvement forfaitaire unique (PFU).

Voici quelques livrets compétitifs actuellement :

- le livret Distingo à 1,00% brut (promotion : 5,00% brut pendant 1 mois)

- le livret Zesto à 1,00% brut

- le livret + de Fortunéo à 0,30% brut (promotion : 2,00% brut pendant 4 mois)

- le livret BForBank à 0,20% brut (promotion : 2,00% brut pendant 2 mois)

- le livret Epargne Orange d’ING Direct à 0,10% brut (promotion : 2,00% brut pendant 2 mois)

Globalement pour que les livrets bancaires soient intéressants, il est nécessaire de chercher régulièrement les meilleures offres promotionnelles : ce qui coûte tout de même un peu de temps !

L’épargne logement

Cette année, l’épargne logement a subi de profondes modifications : pour les PEL et CEL ouverts à partir de 2018, leurs intérêts sont désormais imposés dès la première année et la prime d’état est supprimée. Avec une rémunération brute de 1% pour le PEL (soit 0,70% au PFU) et de 0,50% (soit 0,35% au PFU) pour le CEL, ces deux placements ne semblent plus profitables.

En 2018, le seul avantage d’ouvrir un de ces supports réside dans la possibilité d’emprunter à un taux connu à l’avance : 2,20% pour les nouveaux PEL et 2,00% pour les CEL. Si une hausse importante des taux d’emprunt est envisagée à moyen terme, alors l’utilisation de ces deux placements peut être justifiée.

Néanmoins, ces changements ne concernent pas les anciens PEL ouverts avant 2018 : leurs rémunérations ainsi que leurs fiscalités demeurent inchangées. Ainsi entre 2003 et 2015, il était possible d’ouvrir un PEL rémunérant l’épargne à hauteur de 2,50% brute (soit 1,75% nette après PFU). Mieux encore : pour ceux ouverts entre 2000 et 2003, la rémunération de ce support atteint les 4,50% brute (soit 3,15% nette après PFU).

En bref, si vous avez conservé d’anciens PEL, ce placement garanti fera sans doute votre bonheur en 2018, notamment avec l’arrivée du prélèvement forfaitaire unique qui plafonne son imposition.

N’oubliez pas cependant que tout retrait de capital d’un PEL entraînera sa clôture immédiate 🙂

L’assurance vie sur fonds euros

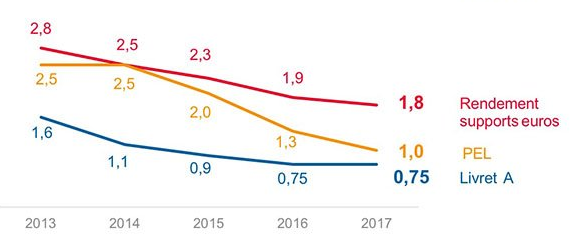

On le constate depuis des années : le rendement moyen des fonds euros des assurances vie diminue.

Avec un rendement moyen de 1,80% brut en 2017 (1,52% net de cotisations sociales ou 1,26% net de PFU), le fonds euros des assurances vie conserve encore quelques atouts : capital garanti et toujours disponible, fiscalité favorable après 8 ans… De plus avec la mise en place du prélèvement forfaitaire unique, les gains issus d’un contrat récent sont globalement moins taxés.

On notera cependant qu’il existe de fortes disparités entre le rendement moyen et les meilleurs fonds : les contrats des banques classiques sont généralement à éviter (faibles rendements & frais élevés) au profit des contrats en ligne.

Par exemple en 2017, le fonds Suravenir Opportunités a proposé une rémunération de 2,80% brute (2,37% nette de cotisations sociales ou 1,96% nette de PFU). Soit 1% de sur-performance par rapport à la moyenne, avec 0% de frais de versement ! Victime de son succès, il est actuellement nécessaire d’investir un certain pourcentage du montant versé en unités de compte (fonds risqués des assurances vie) pour accéder à ce fonds euros.

Personnellement, j’estime que l’assurance vie peut rester un placement garanti intéressant sous deux conditions :

- la plus importante : que la baisse du rendement se stabilise d’ici un an ou deux

- et de choisir des contrats compétitifs (sans frais) avec de bons fonds euros (rendement)

Sinon il sera sans doute nécessaire de réorienter son capital vers un autre support plus rémunérateur à moyen terme.

Le mot de la fin

Avec des livrets réglementés gelés, une épargne logement remaniée, et des fonds euros au plus bas, il ne sera pas évident de conserver son pouvoir d’achat en 2018. Cependant, l’épargnant devrait pouvoir s’en sortir grâce à des fonds euros compétitifs et d’anciens PEL.

Bien que peu rémunérateurs, le livret A et le LDD seront toujours très utiles pour y stocker des liquidités.

Avec des placements garantis peu attractifs, on pourrait être tenté de risquer son capital en l’investissant en bourse ou bien dans l’immobilier.

Pour ma part, le capital que je dépose sur les placements sans risques représente de l’argent que je ne souhaite pas perdre : épargne de précaution, projets à échéance 2-5 ans… Tandis que celui que j’investis en bourse ne m’est pas fondamentalement nécessaire et je peux tout à fait l’immobiliser pendant 10 ans si besoin. Néanmoins, il pourrait être judicieux de réduire la proportion de capital placé à son montant minimum.

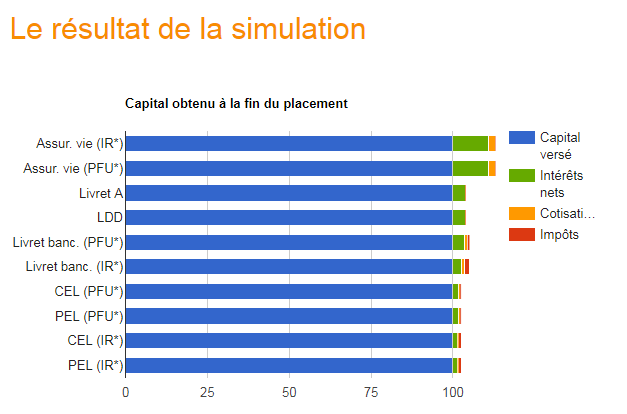

Pour conclure et pour vous aider à trouver le placement sans risques le plus adapté à votre situation, vous pouvez utiliser notre simulateur :

A bientôt 🙂

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Bonjour Philippe,

Article intéressant et synthétique, avec des notions de base… malheureusement fort peu connues de nos concitoyens !! De telles notions devraient selon moi être enseignées au collège !

Mais bon…

Si on revient au sujet proprement dit, on voit bien la nécessité d’apprendre à investir dans le monde qui est le nôtre aujourd’hui, face à l’érosion du rendement servi par les placements garantis… Nos parents ont bénéficié sur les 30 dernières années d’une période bénie entre hausse faramineuse de l’immobilier (enfin uniquement bien pour ceux déjà propriétaires…) et performance inégalée des obligations (et donc des fonds euros) dans un contexte global de diminution de l’inflation…

Bonne continuation

Bonjour Vincent,

Merci, je trouve que tu as bien résumé la situation 🙂

Cordialement,

Phil

Le problème pour notre génération est : comment placer son argent / investir dans un contexte défavorable, face à des placements sécurisés ne apportant rien (une fois l’inflation défalquée) et des actifs (actions, immobilier) au plus haut, présentant un risque de retournement à la baisse entre incertitudes politico-économiques et nécessité pour les banques centrales de réduire leur bilan…

Bref un sacré casse-tête selon moi, au vu de la bulle quasi généralisée…