Comme chaque année, les mois d’avril et de mai permettent à chaque contribuable de déclarer leurs revenus à l’administration fiscale. Aujourd’hui, nous allons nous intéresser au plan d’épargne action (PEA) et surtout comment déclarer ses gains via la déclaration d’impôt sur le revenu.

La fiscalité du PEA

Commençons par un bref rappel de la fiscalité du PEA :

| Âge du PEA | Imposition des gains | Cotisations sociales |

|---|---|---|

| 0-2 ans | 22,5% | 15,5% |

| 2-5 ans | 19% | 15,5% |

| Après 5 ans | 0% | 15,5% |

Sur ce support, le contribuable ne payera des impôts et des cotisations sociales qu’au moment où il retirera les fonds de son PEA. Contrairement au compte-titres, il est possible de vendre des titres et de percevoir des dividendes sans enclencher la fiscalité sur les gains : c’est une très belle niche fiscale accessible à tous !

Il faut également savoir que plus le PEA est ancien (selon sa date d’ouverture), moins les gains seront imposables (colonne centrale du tableau) : le taux d’imposition forfaitaire diminue au fil des ans. Lorsque le PEA a plus de 5 ans, le contribuable est même exonéré de cette taxe (mais pas des cotisations sociales).

Concernant les cotisations sociales, elles seront prélevées sur votre impôt sur le revenu si le PEA a moins de 5 ans, sinon elles seront directement prélevées à la source par votre banque lors du retrait.

Comment remplir sa déclaration

Comme le PEA est un produit français, seuls les courtiers français le proposent. L’avantage des courtiers français est qu’ils sont tenus de nous envoyer chaque année un IFU (imprimé fiscal unique) qui récapitule les gains de l’année à déclarer ainsi que les cases à remplir. C’est extrêmement pratique mais ils contiennent parfois des erreurs. Ainsi, je vous recommande chaudement de vérifier les montants indiqués.

Pour cet article, on va se passer de l’IFU et faire les calculs nous-même comme des grands, puisque pour un PEA c’est plutôt simple 🙂

Il faut noter que si l’on retire du capital de son PEA avant que ce dernier ait 8 ans, il sera automatiquement clôturé. Dans ce cas, il faudra déclarer l’intégralité des gains réalisés sur ce support. Cependant après 8 ans, le PEA restera ouvert après un retrait : on ne pourra simplement plus y verser d’argent. Dans ce cas, il faudra déclarer la portion des gains que l’on retire.

Pour déclarer les gains de son PEA, il est nécessaire de s’intéresser à la partie Plus-values et gains divers de sa déclaration. Les gains regroupent les plus-values mais aussi les dividendes : on n’effectue pas de distinction comme on le ferait pour un compte-titres ordinaire puisque tout est taxé de la même façon.

Voici les cases de la déclaration à remplir selon le contexte :

| Âge du PEA | Gains | Pertes |

|---|---|---|

| 0 – 2 ans | Taxation à 22,5% : remplir la case 3VM * | Pertes reportables : remplir la case 3VH |

| 2 – 5 ans | Taxation à 19% : remplir la case 3VT * | Pertes reportables : remplir la case 3VH |

| 5 ans et + | Exonération : rien à remplir | Pertes reportables : remplir la case 3VH |

* Pour les cases 3VM et 3VT, il est possible de déduire les moins-values reportables (pertes) des 10 années précédentes. Pour ce faire, vous pouvez vous appuyer sur le formulaire n°2041-SP traitant du suivi des pertes reportables.

Un exemple pour comprendre

Prenons un exemple pour bien comprendre.

Imaginons que j’ai un PEA de 3 ans d’âge. J’ai versé 5 000€ de capital sur ce support (en plusieurs versements). Aujourd’hui, le capital s’est apprécié (plus-values et dividendes) et il vaut dorénavant 6250€, soit un gain de 1250€.

Je désire retirer l’argent de ce support : comme le PEA a 3 ans, il se fermera automatiquement et je serai imposé sur la totalité des gains.

A noter que l’année dernière, j’avais déclaré au fisc une moins-value reportable de 250€ (case 3VH de la précédente déclaration complémentaire), provenant d’une vente à perte sur mon compte-titres. Cette année, je compte utiliser ce solde afin de diminuer l’imposition des gains du PEA.

Résumons :

- j’ai 1250€ de gains à déclarer issus du PEA

- j’en déduis 250€ grâce à des pertes reportables antérieures

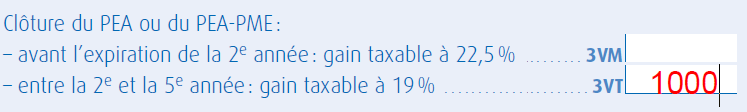

- j’ai donc à déclarer 1000€ de gains dans ma déclaration d’impôt

Comme le PEA a 3 ans d’âge, les gains que j’en retire seront taxés à 19% (cf. tableau ci-dessus).

Dès lors que l’on utilise des pertes reportables pour diminuer son imposition, il est obligatoire de remplir le formulaire n°2041-SP (compensation des résultats et suivi des pertes). Grosso modo, il suffit de détailler le calcul que j’ai réalisé précédemment pour aboutir aux 1000€ de gains taxables.

Pour vous aider, voici comment remplir le formulaire n°2041-SP (saisies en rouge) à partir des données de l’exemple.

Le formulaire n°2041-SP est désormais remplacé par le formulaire 2074-CMV depuis 2016

Une fois le calcul détaillé, il ne reste plus qu’à reporter les 1000€ taxables à 19% en case 3VT dans la partie Plus-values et gains divers du formulaire complémentaire de la déclaration.

Avec un peu de méthode, c’est assez facile 🙂

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Salut Phil,

La fiscalité du PEA est à la fois plus avantageuse et plus facile à comprendre que celle du CTO avec toutes ses possibilités d’abattements.

Du coup c’est assez facile de tout calculer comme un grand comme tu dis 😉

Que ce soit pour une PEA ou un CTO je conseille à tes lecteurs de bien vérifier l’IFU envoyé par le courtier.

Les erreurs sont assez fréquentes chez certains de ces prestataires…

Et un petit calcul permet de limiter les problèmes, en ne payant pas plus que ce que l’on doit aux impôts et en évitant de déclarer moins et donc de risquer un redressement.

C’est sûr c’est rare mais ça arrive quand même assez souvent.

D’ailleurs j’ai eu la joie cet année de recevoir un IFU carrément faux de la part de Binck pour mon ancien CTO…

A bientôt,

Marc.

Bonjour Marc,

Personnellement, je me passe toujours des IFU et je fais les calculs à la main : le gros avantage c’est que ça permet de bien comprendre les mécanismes fiscaux de nos investissements financiers et de pouvoir ensuite optimiser la taxation sur les gains 🙂

Phil

Bonjour Phil et Marc,

A chaud, la fiscalité sur le CTO est sévère. Mais en regardant dans les détails, il y a les abattements de durée de détention et la possibilité de déduire les frais de courtage à l’achat et à la vente, les droits de garde s’il y en a, la taxe sur les transactions financières. Ainsi, Cela permet d’adoucir sa fiscalité à condition d’avoir un horizon d’investissement de long terme.

Cordialement.

Bonjour Sovanna,

Il y a effectivement moyen de réduire l’imposition du CTO avec l’abattement et compagnie, mais il faut admettre que la fiscalité du PEA a le mérite d’être simple et peu taxée. C’est du pain béni pour nos investissements européens 🙂

Phil

Bonjour Phil,

Sauf si je fais une erreur quelque part (fort possible les ravages de l’acool aidant) le PEA est peu taxé si on le conserve au moins 5 ans mais en dessous le CTO me semble plus avantageux au moins dans certains cas.

Par exemple moi qui prend un malin plaisir à ne rien faire comme tout le monde j’ai une TMI de 21 %. Jusqu’à 2 ans même sans abattement il est préférable d’intégrer les gains au barème progressif (ie imposition CTO) plutôt que d’avoir une taxation à 22.5 % (ie taxation PEA)

De 2 à 5 ans il y a un abattement pour le CTO de 50 % pour y gagner avec une taxation forfaitaire à 19% il faut donc être à une TMI supérieure à 38 % donc uniquement pour les deux dernières tranches.

A partir de 5 ans et une seconde en revanche ni l’abattement de 50% ni celui de 65% (à partir de 8 ans) ne rattraperont la taxation à 0 %

Ce qui est étrange c’est que les prélèvements sociaux sont à 15.5% dans tous les cas ce qui est beaucoup trop simple il faudrait que nos élus réforment cela 😉

Bonjour Fabrice,

Pour ma culture, d’où vient ce TMI de 21% ?

Je vous rejoins sur le fait que l’on peut, sous certaines conditions, mieux s’en tirer avec un CTO !

D’ailleurs, que ce soit le CTO ou le PEA, ils sont tous les deux indispensables et complémentaires à mon sens.

N’oublions pas que l’objectif de l’article est surtout d’aider les lecteurs à remplir leur déclaration d’impôts 😀

Cordialement,

Phil