Etape 1 : le revenu net imposable

Commençons par poser le décor : nous allons simuler l’imposition fictive de la famille Gabelle.

Cette dernière est composée d’un couple marié et de deux enfants mineurs résidant au domicile.

Monsieur Gabelle a un salaire annuel de 55 000€ et sa femme 45 000€, soit 100 000€ au total.

Ils louent également un studio qui leur rapporte 10 000€ par an.

Calculons le revenu global brut du couple.

Revenu global brut = salaires + loyers

= 100 000€ + 10 000€ = 110 000€

Déduisons les abattements associés aux revenus précédents.

Concernant les salaires perçus, le couple a opté pour l’abattement automatique de 10% au lieu des frais réels afin de couvrir ses frais professionnels, soit un abattement de 10 000€ (100 000€ x 10%).

Pour les revenus locatifs, le bien étant loué vide, ils ont opté pour une imposition selon le régime micro-foncier : seulement 70% du montant des loyers sera imposé étant donné qu’un abattement de 30% sera automatiquement appliqué par le fisc pour couvrir les frais du propriétaire.

Revenu global net = revenu global brut – abattements associés

= 110 000€ – (100 000€ x 10%) – (10 000€ x 30%) = 110 000€ – 10 000€ – 3 000€ = 97 000€

Passons aux charges déductibles pour en déduire le revenu net imposable.

Monsieur Gabelle a un enfant d’un précédent mariage, qui est actuellement élevé au domicile de son ex-épouse. A ce sujet, il verse sur décision du juge 5 000€ par an de pension alimentaire. Ce montant constitue une charge déductible du revenu global net.

Revenu net imposable = revenu global net – charges déductibles

= 97 000€ – 5 000€ = 92 000€

Etape 2 : le quotient familial

Déterminons maintenant les parts fiscales.

Le couple étant marié, il bénéficie d’une imposition commune, on a donc ici 2 parts.

Les 2 enfants vivant sous leur toit comptent pour une demi-part chacun, soit 1 part supplémentaire.

L’enfant né d’une précédente union vie ne fait plus parti du foyer fiscal du père : en effet, le juge a fixé comme lieu de résidence celui de son ex-épouse et lui a par conséquent accordé la majoration de part.

Ainsi, la famille Gabelle représente 3 parts fiscales : 2 pour les parents, et 1 pour les 2 enfants.

On peut dès à présent estimer le quotient familial qui nous servira de base de calcul de l’impôt brut.

Quotient familial = revenu net imposable / nombre de parts

= 92 000€ / 3 = 30 667€

Etape 3 : l’impôt net à payer

Maintenant, nous allons passer au calcul de l’impôt brut en utilisant les barèmes de l’impôt sur le revenu 2015 :

| Tranche du quotient familial | Taux d’imposition |

|---|---|

| de 0 à 9 690€ | 0% |

| de 9 691 à 26 764€ | 14% |

| de 26 765 à 71 754€ | 30% |

| de 71 755 à 151 956€ | 41% |

| plus de 151 956€ | 45% |

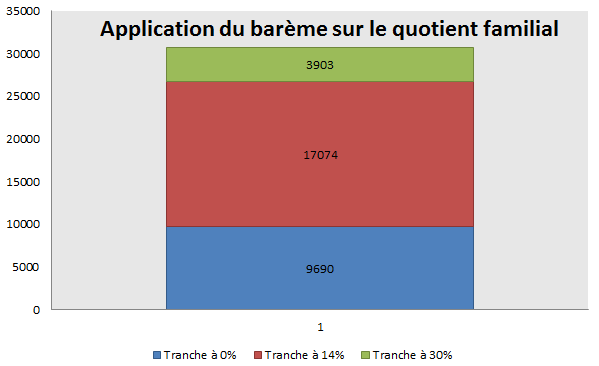

Pour ce faire, il suffit de découper le quotient familial selon les tranches du tableau, d’appliquer à chaque tranche le taux d’imposition correspondant, puis de sommer les montants obtenus pour chaque tranche.

Ce qui nous donne :

- première tranche : les 9690 premiers euros sont imposés à 0% soit 0€

- deuxième tranche : les 17074 euros suivants sont imposés à 14% soit 17074 x 14% = 2390,36€

- troisième tranche : enfin les 3903 derniers euros sont imposés à 30% soit 3903 x 30% = 1170,90€

Soit un impôt brut pour une part de 3561,26 €.

Impôt brut pour les 3 parts = impôt brut pour 1 part x nombre de parts

= 3561,26 x 3 = 10 683,78 €

Il convient maintenant de vérifier que l’économie d’impôt octroyée par la part supplémentaire des enfants ne dépasse le maximum autorisé (1500€ par demi-part supplémentaire) : c’est ce que l’on appelle le plafonnement du quotient familial.

Ainsi, on recommence exactement le même calcul en ne comptant que 2 parts fiscales (celles des parents) : on trouve un impôt brut de 16 322,32€ pour les deux parts, soit une différence de plus de 5 600€ (16 322,32€ – 10 683,78 €) au lieu des 3 000€ autorisés ici.

Au final pour respecter le plafonnement du quotient familial, on devra retenir un impôt brut de :

Impôt brut « ajusté » = 16 322,32€ (celui pour 2 parts) – 1 500€ x 2 (la réduction maximale pour les 2 demi-parts supplémentaires des enfants)

= 13 322,32€

Enfin pour obtenir l’impôt net, il ne nous reste qu’à déduire les crédits/réductions d’impôt éligibles.

La famille Gabelle peut ici déduire 50% de ses 4000€ dépensés dans l’année en frais de garde pour ses jeunes enfants, soit 2 000€ en crédits d’impôt !

On obtient ainsi un impôt net à payer pour la famille Gabelle de :

Impôt net = impôt brut « ajusté » – réductions/crédits d’impôt

= 13 322,32€ – 2 000€ = 11 322,32€

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Très explicite ce cas pratique. Merci

Petit bonjour, en passant, de l’île de Lanzarote 🙂

Merci pour ce message Seb, ça nous réchauffe : il fait -1° ici 😀

Phil

Salut Phil,

Je trouve ton article très bien fait car tu inclus beaucoup de points particuliers sans que ce soit trop difficile à comprendre.

La lecture est donc fluide et chacun pourra s’identifier aux exemples dont tu parles suivant sa situation.

Bravo !

Si je voulais être tatillon je te dirais que tu n’as pas traité le cas des dividendes et des plus-values mais là je chipote 😉

A bientôt,

Marc.

Merci Marc !

A vrai dire, je devais choisir entre les revenus locatifs et les revenus financiers dans ma simulation puisque le traitement est exactement le même au final. Pour changer un peu, j’ai choisi la version immobilière 🙂

Phil