Comme vous le savez sans doute déjà, mon compte-titres est hébergé chez un courtier étranger. Au mois de mai dernier, lorsque j’ai dû remplir ma déclaration d’impôt sur le revenu, j’ai pu constater quelques désavantages par rapport aux courtiers français classiques.

Déclarer son compte au fisc

Comme mon compte-titres est hébergé à l’étranger, le fisc ne le connait pas.

Ainsi chaque année, je dois remplir le formulaire n°3916 lors de ma déclaration de revenus afin de le faire connaître auprès du service des impôts.

La saisie est vraiment simple : on indique simplement où est le compte et à qui il appartient. En 5 minutes, c’est terminé. Le plus dur étant d’y penser chaque année 🙂

Absence d’IFU

IFU est l’acronyme d’imprimé fiscal unique. C’est un document qui récapitule tous les revenus de valeurs mobilières perçu par un client d’un établissement payeur sur une année : plus ou moins-value de cession, dividendes d’actions, coupons provenant d’obligations…

Envoyés vers le mois d’avril de chaque année par les banques et courtiers, les IFU permettent de simplifier la déclaration de revenus réalisée par tous les contribuables français en indiquant quel montant saisir dans quelle case.

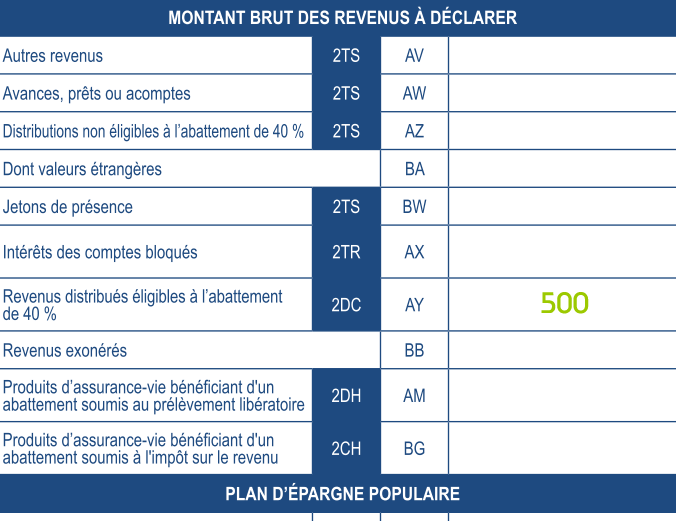

Dans cet exemple, le contribuable recevant l’IFU devra saisir 500 dans la case 2DC de la déclaration d’impôt puisqu’il a perçu 500€ de dividendes l’année dernière. Facile non ? Attention cependant, il n’est pas rare que ces documents contiennent des erreurs. Pensez à vérifier !

Malheureusement, l’IFU est une obligation administrative française qui n’est produit que par les banques soumises à cette réglementation. Comme mon courtier est situé hors de France, il ne m’en fournit pas, et donc je dois me débrouiller tout seul lors de ma déclaration.

Je peux néanmoins compter sur les rapports personnalisables proposés par mon courtier afin de m’aider grandement. Rien d’insurmontable en soi mais ça demande un peu plus de travail et de connaissances en fiscalité.

Acompte à gérer soi-même

Attaquons-nous au troisième inconvénient, que j’estime le plus dérangeant.

En France, lorsque des dividendes ou des intérêts sont perçus par un contribuable, la banque prélève automatiquement un acompte qu’elle transmet directement au fisc : 21% pour les dividendes, 24% pour les intérêts fixes. Elle prélève également 15,5% pour les cotisations sociales. Ces prélèvements seront régularisés lors de la prochaine déclaration d’impôt sur le revenu : si le fisc a trop perçu, il rembourse et inversement.

Comme mon courtier n’est pas soumis à la réglementation fiscale française, il n’effectue pas ces prélèvements. Or devant la loi française, si le courtier étranger ne le fait pas, c’est au contribuable de le faire lui-même.

Ainsi dès lors que je perçois des dividendes ou des intérêts sur mon compte à l’étranger, je dois remplir un formulaire n°2778 (pour les intérêts) ou n°2778-div (pour les dividendes) acompagné du paiement de l’acompte et des cotisations sociales, et le renvoyer par courrier au service des impôts des entreprises (SIE) au plus tard dans les quinze premiers jours du mois suivant.

A noter qu’il n’est pas possible actuellement d’effectuer cette opération en ligne, ce qui est plutôt dommage.

Dans le pire des cas, si vous percevez des dividendes et des intérêts chaque mois, vous devrez remplir 24 déclarations supplémentaires par an… Pas terrible pour un portefeuille de rentier 🙂

A titre personnel, je perçois 41€ de coupons d’obligations tous les six mois : j’ai donc deux déclarations à remplir en payant 16€ de taxes à chaque fois. Selon le service des impôts, il n’existe pas de tolérance pour les petits revenus. C’est dommage car je suis persuadé que le traitement de ma déclaration coûte quasiment aussi cher que la somme versée 🙂

A noter tout de même qu’il est possible d’être dispensé d’acompte :

- Dans une banque française, le contribuable doit respecter certaines conditions de revenus et en effectuer la demande avant le 30 novembre de chaque année.

- Dans une banque étrangère, si le contribuable respecte les conditions de revenus décrites précédemment, alors il est automatiquement dispensé sans aucune démarche nécessaire.

Ainsi si vous désirez changer de courtier, pensez à intégrer ces 3 inconvénients dans votre réflexion 🙂

Pour ma part, je suis toujours pleinement satisfait de ma migration chez Lynx puisque l’excellent traitement des opérations sur titres (dividendes, distributions de droits, émancipations de filiale…) compense aisément ces désagréments.

A bientôt !

Phil

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Améliorer sa culture financière pour mieux gérer son argent L'école nous a appris à gagner notre vie mais pas à gérer notre argent. Afin de combler ce déficit, ce site vous propose d'améliorer votre culture financière pour que vous puissiez faire fructifier vos économies vous-même.

Bonjour, l’acompte à faire soi même est encore valable en 2019 ?

Bonjour,

A ma connaissance, oui.

Cordialement,

Phil